認知症になると預金が下ろせなくなる?

あなたは、親の介護費用を払えるだろうか。

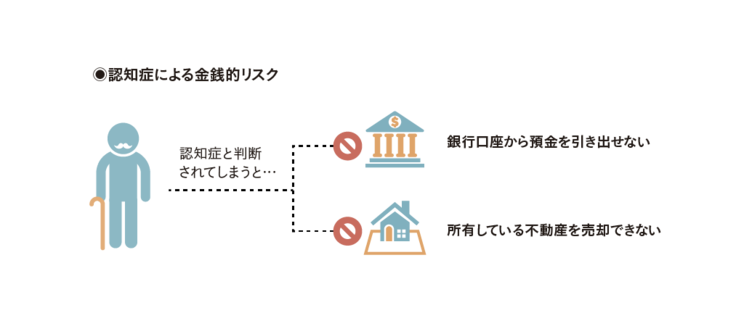

高齢者の中には、「老後の備え」として資産を蓄えている人もいる。介護が必要になったときには、自分の蓄えで賄おうと考えている人も多いはずだ。ところが、本人が認知症になってしまった場合、せっかく貯めていた老後資金が引き出せなくなる事態が起こり得る。

認知症になってしまうと、銀行や証券口座が凍結されてしまうことがある。判断能力が低下した高齢者が騙されて、不正にお金を引き出されるのを防ぐためだ。

しかし、一度口座が凍結されてしまえば、高齢者本人も家族も、お金を引き出せなくなってしまう。せっかく蓄えがあるのにそれを使うことができず、親の介護費用を子どもたちが工面しなければならなくなる。

不動産も同様だ。認知症により「意思決定能力がない」と判断されれば、不動産を売却できなくなる。たとえば、親が老人ホームや介護施設に入居することになっても、空き家になってしまった家を売ることができないというわけだ。

こうした状況の受け皿として存在しているのが「成年後見制度」だ。

認知症や加齢などにより意思決定能力に不安がある場合、本人や家族が家庭裁判所に申立てることによって「法定後見人」が指名され、この後見人が資産の管理を行う。

ただし、この成年後見制度は、現実にはさまざまな課題を抱えている。

後見人として指名されるのは、本人とはまったく関係ない弁護士や司法書士になることが多い。そして、この後見人に対して、子どもが親の資産を使いたいと申し出ても受け入れてもらえないことがあるのだ。

たとえば、親のために住居の一部をリフォームしたいと思っても、それがなかなか認めてもらえない。これでは口座が凍結されているのと変わらない。

また、後見人に対しては報酬が発生する。管理する資産額に応じて費用は変わるが、1カ月あたり2〜6万円が相場だ。たとえば、月5万円の負担が10年間続くとすると、5万円×12カ月×10年=600万円の費用が発生してしまう。子どもたちは親のお金を使えないのに、後見人への報酬ばかりがかかって、資産が減っていくというわけだ。

こうした不自由な成年後見制度に代わる制度として「家族信託」がある。